Un año mas, en Moll Asesores iniciamos la campaña de Renta. Dado que el presente…

Declaración de Renta y Patrimonio 2018

A partir del 6 de Mayo comenzamos la campaña de Renta y Patrimonio 2018 en Moll Asesores. Campaña que arrancó oficialmente el pasado 2 de Abril y que finaliza el proximo 1 de Julio.

Como novedad este año, La Agencia Tributaria solicita la consignación del NIF del arrendatario en caso de tener alquilado un Inmueble.

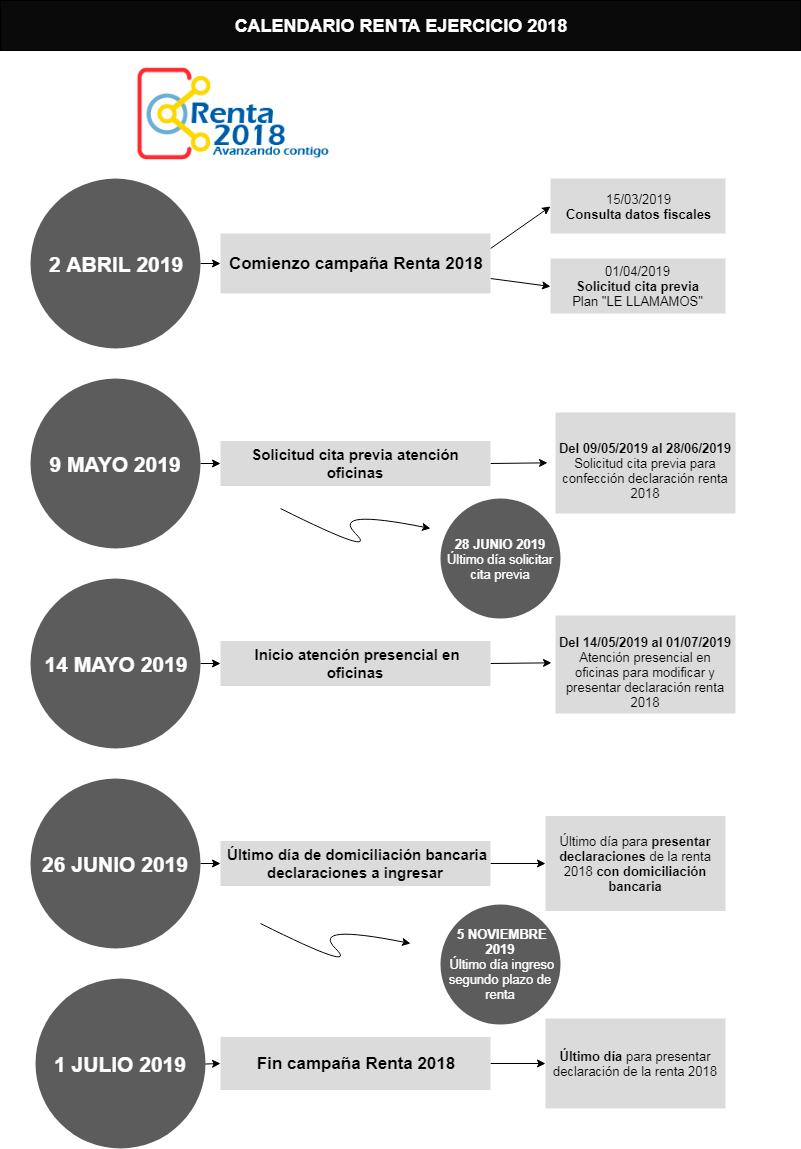

A continuación recordamos los plazos y calendario e la campaña de Renta y Patrimonio 2018:

Principales novedades de la campaña de Renta y Patrimonio 2018

PLAZOS, BORRADOR Y AUTOLIQUIDACIÓN

Desde el 2 de abril hasta el 1 de julio de 2019. Si se efectúa domiciliación bancaria del pago, el plazo de confirmación finaliza el 26 de junio de 2019.

El borrador de la declaración podrá ser obtenido a través del servicio RentaWeb.

Para obtener el número de referencia para acceder al borrador/yo datos fiscales, se podrá acudir a la Sede electrónica de la Agencia Tributaria, mediante el Servicio de tramitación del borrador/declaración, debiendo consignar para ello el NIF del obligado tributario u obligados tributarios, la fecha de expedición o de caducidad de DNI) y el importe de la casilla 475 de la declaración del IRPF correspondiente al ejercicio 2017.

Este año desaparece la posibilidad de obtener la declaración y sus correspondientes documentos de ingreso o devolución en papel impreso generado a través del Servicio de tramitación del borrador/declaración de la Agencia Estatal de Administración Tributaria.

FRACCIONAMIENTO DEL PAGO

Los contribuyentes que hayan domiciliado el pago del primer plazo podrán domiciliar el segundo plazo hasta el 22 de septiembre de 2019 y si no domicilian el primero podrán domiciliar el segundo hasta el 1 de julio de 2019. En el caso de los contribuyentes que, al fraccionar el pago, no deseen domiciliar el segundo plazo en entidad colaboradora, deberán efectuar el ingreso de dicho plazo hasta el día 5 de noviembre de 2019, inclusive, mediante el modelo 102.

OBLIGACIÓN DE DECLARAR

Para el ejercicio 2018, el límite excluyente de la obligación de declarar previsto en el artículo 96.3 de la LIRPF para los contribuyentes que perciban rendimientos íntegros del trabajo en determinados supuestos, será de:

-12.643 euros, cuando el impuesto se hubiera devengado a partir de la entrada en vigor de la Ley de Presupuestos Generales del Estado para el año 2018, esto es, contribuyentes no fallecidos en el ejercicio 2018 o fallecidos a partir del 5 de julio de 2018.

– 12.000 euros en caso de que el contribuyente haya fallecido antes de 5 de julio de 2018

PRESTACIÓN POR MATERNIDAD O PATERNIDAD

Están exentas:

– Las prestaciones por maternidad o paternidad percibidas del régimen público de la Seguridad Social.

– Las prestaciones por maternidad o paternidad percibidas de las mutualidades de previsión social que actúen como alternativas al régimen especial de la SS de los trabajadores por cuenta propia o autónomos, con el límite de la prestación máxima que reconozca la SS por estos conceptos.

– La retribución percibida durante los permisos por parto, adopción o guarda y paternidad, por los empleados públicos encuadrados en un régimen de SS que no de derecho a percibir prestación de maternidad o paternidad, con el límite de la prestación máxima que reconozca la SS por el concepto que corresponda.

REDUCCIÓN RENDIMIENTOS DE TRABAJO

Para el ejercicio 2018, la DA 47ª de la LIRPF establece una reducción por obtención de rendimientos del trabajo específica para dicho ejercicio:

a) Cuando el impuesto correspondiente al período impositivo 2018 se hubiera devengado con anterioridad a 5 de julio de 2018 (caso de los contribuyentes fallecidos antes del 5 de julio de 2018) será de aplicación de la reducción prevista en el artículo 20 de la Ley del IRPF en la redacción vigente a 31 de diciembre de 2017.

b) Cuando el impuesto se ha devengado a partir de 5 de julio de 2018 (contribuyentes no fallecidos en el ejercicio 2018 o fallecidos a partir del 5 de julio de 2018), la reducción será la suma de las siguientes cuantías:

– La reducción que proceda conforme a la normativa vigente a 31 de diciembre de 2017.

– La mitad de la diferencia positiva resultante de minorar la reducción con la normativa en vigor a 1 de enero de 2019 menos la reducción con la normativa en vigor a 31 de diciembre de 2017.

ACTIVIDADES ECONÓMICAS ESTIMACIÓN OBJETIVA

Se modifica la DT 32ª de la Ley del IRPF para extender al ejercicio 2018 la aplicación de los mismos límites cuantitativos excluyentes del método de estimación objetiva fijados para los ejercicios 2016 y 2017: tanto los relativos al volumen de rendimientos íntegros en el año inmediato anterior derivado del ejercicio de actividades económicas (250.000 euros para el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales y 125.000 euros para las operaciones en las que exista obligación de expedir factura cuando el destinatario sea empresario) como al volumen de compras en bienes y servicios (250.000 euros, excluidas las adquisiciones de inmovilizado)

Para actividades agrícolas, ganaderas y forestales se aplica el límite excluyente previsto en el artículo 31 de la LIRPF para el volumen de rendimientos íntegros en el año inmediato anterior (250.000 euros anuales, para el conjunto de sus actividades agrícolas, ganaderas y forestales desarrolladas por el contribuyente) y, para el volumen de compras en bienes y servicios, el previsto en la DT 32ª cuya aplicación se amplía al ejercicio 2018.

Ya ha salido publicada la Orden HAC/485/2019, de 12 de Abril, por la que se reducen para el periodo impositivo 2018 determinados índices de rendimiento neto aplicables en las actividades agricolas y ganaderas por diversas circunstancias excepcionales.

DEDUCCIONES ESTATALES

Por inversión en empresas de nueva o reciente creación

Con efectos 1 de enero de 2018 se aumenta la base máxima de deducción de 50.000 a 60.000 euros y se incrementa el porcentaje de deducción del 20 al 30%

Por incentivos y estímulos a la inversión empresarial en actividades económicas en estimación directa

Se incluyen nuevas deducciones en el ámbito empresarial vinculadas a determinados acontecimientos de excepcional interés público aprobadas en los PGE 2018

Por rentas obtenidas en Ceuta o Melilla

Se incrementa del 50 al 60% el porcentaje de deducción por rentas obtenidas en Ceuta o Melilla tanto para los contribuyentes residentes en dichos territorios como para los contribuyentes que no tengan su residencia habitual y efectiva en los mismos.

Deducción aplicable a las unidades familiares formadas por residentes fiscales en Estados miembros de la Unión Europea o del Espacio Económico Europeo

A partir del 01/01/2018, en aras de adecuar la normativa del IRPF al derecho de la Unión Europea, los PGE 2018 introduce en la LIRPF una deducción sobre la cuota a favor de aquellos contribuyentes integrantes de una unidad familiar en la que uno de sus miembros resida en otro Estado miembro de la Unión Europea o del Espacio Económico Europeo, lo que les impide presentar declaración conjunta.

Deducción por maternidad

Desde el 01/01/2018, el importe de la deducción por maternidad se podrá incrementar hasta en 1.000 euros adicionales cuando el contribuyente que tenga derecho a la misma hubiera satisfecho en el período impositivo gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados.

Deducciones por familia numerosa o por personas con discapacidad a cargo

Deducción por el cónyuge no separado legalmente con discapacidad

La nueva deducción por el cónyuge no separado legalmente con discapacidad es aplicable por los contribuyentes cuyo cónyuge con discapacidad no tenga rentas anuales, excluidas las exentas, superiores a 8.000 euros ni genere el derecho a las deducciones por descendientes o ascendientes con discapacidad.

Deducción por familiar numerosa. Incremento adicional por hijo

En el caso de la deducción por familiar numerosa la cuantía de esta se incrementará en una cantidad adicional por cada uno de los hijos que formando parte de ésta exceda del número mínimo de hijos exigido para que dicha familia haya adquirido la condición de familia numerosa de categoría general o especial.

Para el periodo impositivo 2018, la nueva deducción por cónyuge no separado legalmente con discapacidad y el incremento de la deducción previsto por cada uno de los hijos que excedan del número mínimo de hijos exigido para la adquisición de la condición de familia numerosa de categoría general o especial, desde agosto de 2018.